2015年是中国个人征信行业市场化发展元年。

此后,试点机构纷纷推出信用评分和各类产品,应用场景不断丰富,有效推动“守信受益,失信惩戒”社会环境的形成。

个人征信业正在成为中国信用经济发展和社会信用体系建设的最好助力。

“你的信用分是多少?”正在成为日常问候语

关于个人征信,今年有两件事在朋友圈里传的很火。一是芝麻分700分以上申请新加坡签证,可以简化手续。二是芝麻分750分以上,可走机场快速安检通道。

这让很多人一下子开始重视信用。每月初,你的信用分是多少?涨了吗?开始成为朋友间的日常问候。

征信是个很专业的事情,做好专业的事情,是征信机构的本分。但作为信用社会建设的重要力量之一,征信机构也有信用教育、信用宣导的职责。

信用签证、信用通道这类事情,对于提升民众对信用的重视,营造社会信用氛围,起到了积极的社会教育作用。

信用社会的建设,需要更多类似的活动,只有这样才能让更多的人关注信用、重视信用,参与到社会信用体系的建设中来。

蚂蚁金服“芝麻信用分”、拉卡拉“考拉分”、华道征信“猪猪分”等,让每个人的信用有了直观、量化的感知,信用签证、快速安检通道这样的服务和营销,更是让信用成为公众实实在在的感知。

中国征信业的明天是欧美征信业的后天

伴随民众信用意识变化的,还有征信产品和服务场景的变化。

信用分、信用度、风险识别、风险评估、反欺诈、黑名单、数据类、插件类等,各种征信产品和服务不断出现,让原先没有信贷记录的人,也有了直观的信用表现。

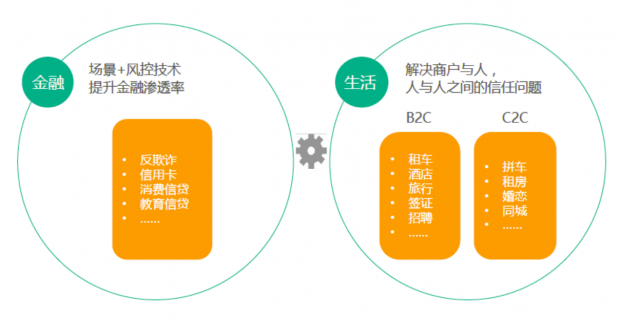

信用酒店、信用租房、信用租车、信用旅游、消费金融等应用场景不断涌现,征信给民众带来的便利从金融延展到生活的点点滴滴,信用成为一种财富,信用社会的帷幕真正开始拉开。

这其实并不是什么新鲜事。从美国等征信发达的国家来看,征信服务早已从金融拓展到零售、租赁、汽车、公用事业、电信、招聘、催收等。

正因为国外征信的广泛应用,信用和人们如影随行,例如多次逃地铁票,或许会带来找工作的麻烦,信用体系就像一双看不见的眼睛,让“守信受益,失信惩戒”。

这也将给中国征信业带来新的机会。

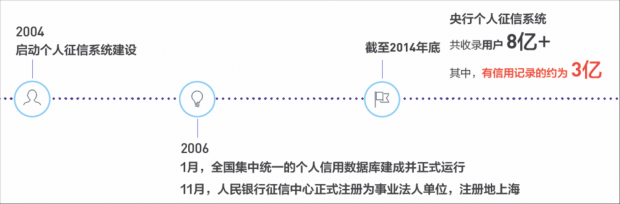

中国人民银行征信中心作为“金融信用信息基础数据库”的专业运行机构,收录的个人用户有8亿多,但有信用记录的仅3亿,而且主要面向金融机构提供征信服务。

随着芝麻信用、腾讯征信、前海征信、考拉征信等试点机构的加入,征信的应用场景将不断拓展,征信业的价值、市场空间以及对信用社会建设的作用,将不断挖掘、提升。

关于个人征信的市场空间,有说近千亿,也有说几百亿,还有说容量有限,但无论如何,试点盘活了行业,打开了新的服务空间,带来了无限的想象和可能。

把握市场盘活行业的机会,中国征信业的明天可能是欧美征信业的后天。

相比欧美,我们的信用体系、产品服务、应用场景以及社会氛围都还有很大的差距。

但在“互联网+”时代,中国征信业也有更大的发展机会。

庞大的人群基础、差异化的地域特征,可以发现更多的信用规律。

借鉴欧美各种信用场景的应用,结合互联网、云计算等手段,连接民众和机构,可以有更多的创新应用。

国家社会信用体系建设的大力推动、根植于国人骨子里的传统诚信文化,更为中国个人征信业的发展,提供了弯道超车欧美的可能。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号